随着大资管新规(《关于规范金融机构资产管理业务的指导意见》)的全面落地,私募资管产品监管环境发生了深刻变化。本文以三河企业管理为例,系统梳理新规核心要点及其对私募资管产品的影响,帮助企业和投资者全面把握监管趋势。

一、大资管新规的核心监管原则

大资管新规强调“去通道、去嵌套、破刚兑、净值化管理”四大核心原则。具体包括:禁止资金池运作、限制杠杆水平、明确合格投资者标准、强化信息披露义务。这些原则旨在消除监管套利,推动资管行业回归“受人之托、代人理财”的本源。

二、私募资管产品的监管重点

- 产品备案与合规要求:私募资管产品须在基金业协会完成备案,并严格遵守投资范围、杠杆比例和流动性管理要求。例如,固定收益类、权益类产品的杠杆上限分别为200%和140%。

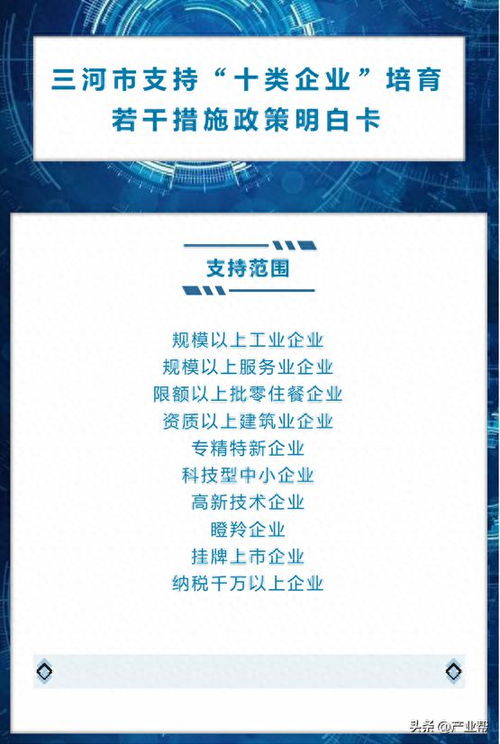

- 投资者适当性管理:私募资管产品仅面向合格投资者销售,需进行风险承受能力评估,并确保投资者资产证明符合监管标准(如自然人金融资产不低于300万元)。

- 信息披露与透明度:管理人需定期披露产品净值、投资组合和重大风险事件,禁止虚假宣传或承诺保本保收益。

三、三河企业管理应对策略

作为资管行业参与者,三河企业管理需从以下方面调整业务模式:

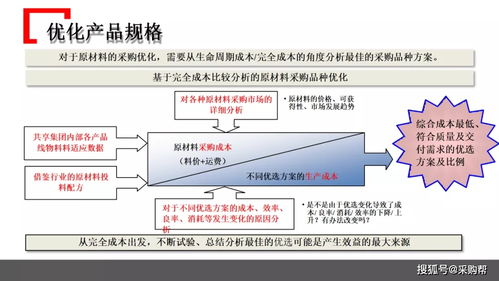

- 优化产品结构:逐步清理多层嵌套产品,转向标准化、净值型产品设计,例如发展权益类或混合类资管计划。

- 强化风控体系:建立独立的合规部门,定期开展压力测试,确保杠杆水平和流动性指标符合新规要求。

- 提升投资者服务:通过数字化工具完善投资者适当性管理,并提供透明的定期报告,增强客户信任。

四、未来展望与建议

大资管新规的实施标志着行业从规模扩张转向高质量发展阶段。三河企业管理应主动拥抱监管,通过科技赋能和专业化运营,在合规框架下探索创新产品与服务,例如ESG投资或跨境资管合作,以提升市场竞争力。

私募资管监管的加强并非限制发展,而是为了构建更健康、可持续的行业生态。三河企业管理若能准确把握新规精髓,将有望在变革中抢占先机。